财报解析:营收314亿,净资产增长34%,德邦股份在做哪些布局?-【快递快运、成本控制、投入产出、发展战略】

2022.04.28 来源:物流指闻

放缓的经济增速、复杂的外部环境、“限电”“封控”等意外因素……2021年,中国物流经历了不平凡的一年。今年一季度,挑战尤甚。“熬”成为了很多企业的生存主题。

在此背景下,上市公司迎来了年报季。其中,德邦股份于4月26日晚间,发布了2021年度业绩报告与2022年一季度报告。

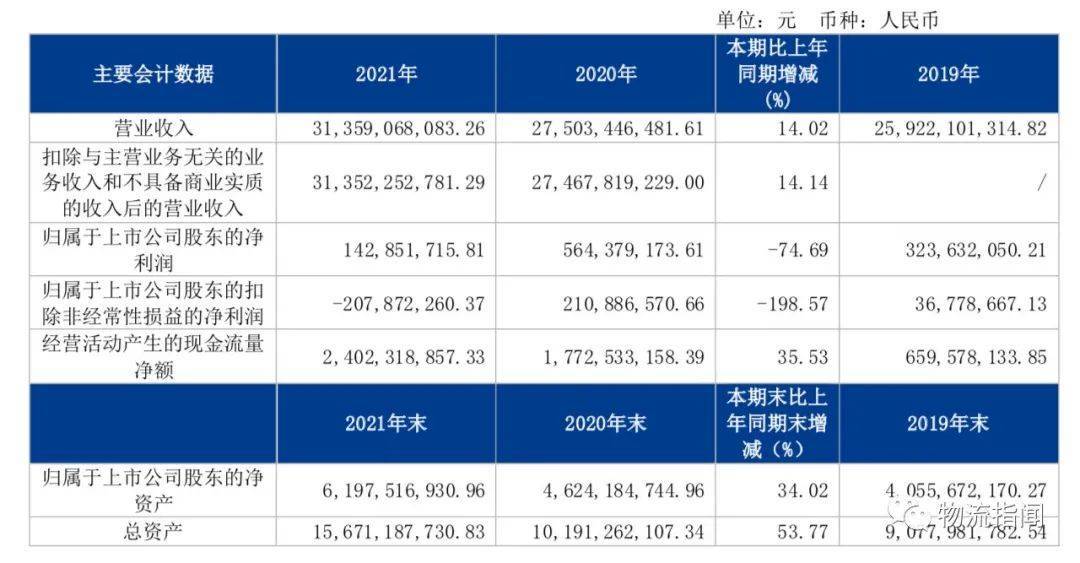

年报显示,在经济增速放缓的大背景下,德邦股份营收依然保持了增长态势:2021年全年营收313.59亿,同比增长14.02%。不过多种因素叠加影响下,其净利润同比下降74.69%,为1.43亿元。

以下,我们详细拆解德邦股份这份成绩单以及背后的努力、变化与未来。

01

快递快运双增长

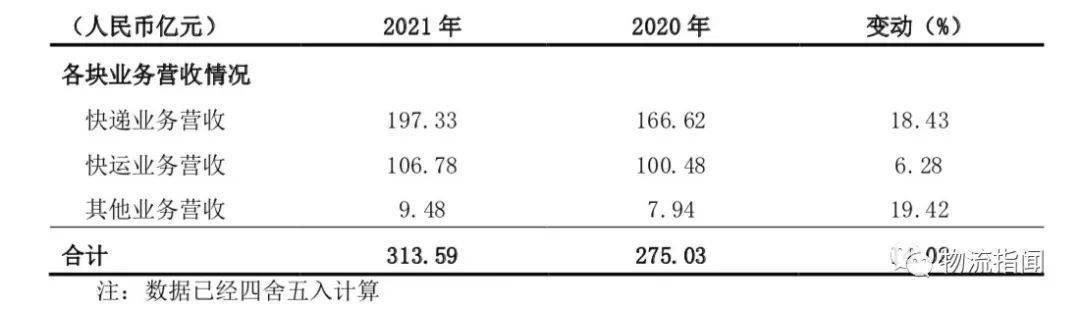

如业内所知,德邦股份的收入主要由快运和大件快递业务收入构成。

年报显示,2021年德邦股份快递收入197.33亿元,同比增长18.43%,占总收入比重已提升至62.93%,业务量完成7.01亿票,同比增长24.15%。快运收入106.78亿元,位居行业前列,同比增长6.28%,业务量完成612.06万吨,同比增长3.12%;以仓储与供应链为代表的其他业务收入9.48 亿元,同比增长19.42%,占总收入比重由去年同期的2.89%提升至3.02%。

不仅如此,德邦股份快递业务的增长也延续到了今年一季度。根据德邦股份2022年一季报,一季度其快递业务营业收入46.11 亿元,同比增长1.42%;开单货物总重量同比增长7.2%,开单票数1.66亿票,同比增长12.8%。

如业内所知,快运业务的客户主要为中小型制造企业与批发企业,业务发展与宏观经济景气度协同度高。而今年一季度外部环境极为复杂,尤其是3月份更是受到疫情的反复影响。德邦股份自然也受到了波及。今年一季度,其快运业务营业收入21.89亿元,同比减少15.44%;其中,零担业务开单货物重量同比下滑18.0%,公斤单价同比上升3.86%。其他业务营业收入2.20亿元,同比减少6.48%。

当然,对于包括德邦股份在内的企业业绩,我们都需要辩证的看待,既要看成绩,也要看不足,既要看短期,也有看长期。

德邦股份短期的业绩变化,一如前文所述。从长期趋势上看,德邦股份依然有着增长潜力。

大件快递是其战略方向,转型已经见到成效,接下来如何提升,仍是看点。再看快运业务,这是德邦股份的传统优势业务,有着成熟的运作模式、长期积累的行业声誉,随着大件快递业务逐步成熟,德邦股份也重新对快运业务进行布局,并加大人力、物力、财力等资源投入,接下来表现又将如何,也值得关注。此外,随着供应链业务规模的扩展,德邦股份的其他业务毛利率也有望逐渐稳定,未来或将成为其业绩新的增长机会点。

聚焦当下,看到德邦股份净利润下降的同时,也要看到正在逐渐修复的盈利能力。年报显示,德邦股份主营业务毛利率在逐季修复,2021年第四季度毛利率11.82%,环比提升1.58个百分点,同比提升0.28个百分点。

那么,具体来说,德邦股份做了哪些努力?

02

增降背后的细功夫

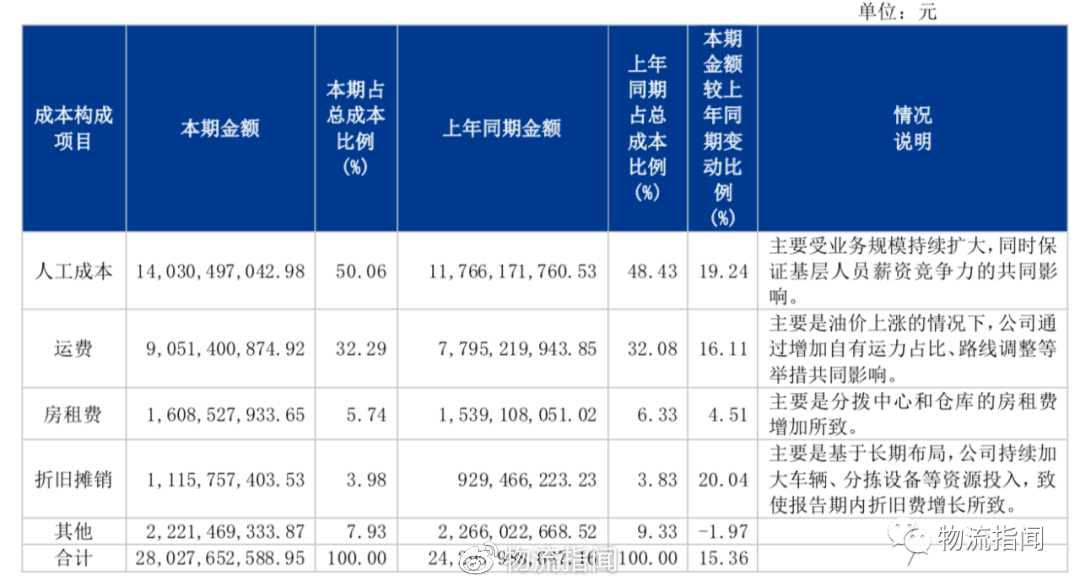

一如文章开头所述,过去一年,是中国物流不平凡的一年。外部环境影响下的需求变化自不待言,成本上升更是业内皆知。以燃油为例,2021年全年,国内共有25次油价调整,其中15次上涨,涨跌金额互抵后,柴油油价大涨超1430元/吨,平均涨幅超20%。而燃油成本又是运输成本的重要组成部分。

此外,和其他物流快递企业一样,人工成本也是德邦股份最大的成本项目。而且随着其大件快递业务的快速增长,对末端快递员的战略性投入持续加大,人工成本占营业成本比重也不断提升。

再加上其他因素,2021年全年德邦股份营业成本280.28亿元,同比增长15.36%。不过,德邦股份营收成本上涨背后也大有文章,简单总结:能降的要降,该涨的要涨,该投入的要投入。

以运输成本为例,随着业务量的不断增长及网络线路优化,其越来越多的线路可实现对发,在全年油价大涨的背景下,德邦股份通过增加自有运力占比、路线调整等举措有效控制了运输成本涨幅。此外,其还通过进一步优化干线柜型、车型配置、探索外请集采新模式等措施,持续提升运输效率。这也为其谋局未来,奠定了基础。

类似的情况也体现在人工成本,德邦股份2021年这一项目为140.30亿元,同比增长19.24%。原因是为了保证基层人员薪资竞争力,提升基层员工的积极性、稳定性,2020年末德邦股份对基础操作人员进行了一轮涨薪,而且2021年德邦股份也进行了末端网络变革,新增重货分部承接部分低效营业部功能。

投入换未来的同时,一部分费用也在下降。得益于精细化管理,德邦股份包括包材、物料、理赔在内的其他成本得到了有效控制。2021年,该项成本同比下降近2.00%,占收入比减少1.15个百分点。此外,在坚实的人才基础下,德邦股份通过组织、流程优化有效控制了管理费用的涨幅,下半年管理费用占收入比环比上半年下降了0.36个百分点。

同样是得益于各项降本增效举措和具有成效的成本及费用管控,今年一季度德邦股份的营业成本也同比下降了4.02%。

此外,年报信息还显示,德邦股份也在通过在关键环节加大投入,提升着自身竞争力:2021年其折旧摊销11.16亿元,同比增长20.04%,主要原因就是其基于长期布局,持续加大分拣设备、运输车辆等资本性投入,进而增加了本期折旧摊销金额。

03

投入之后,产出如何?

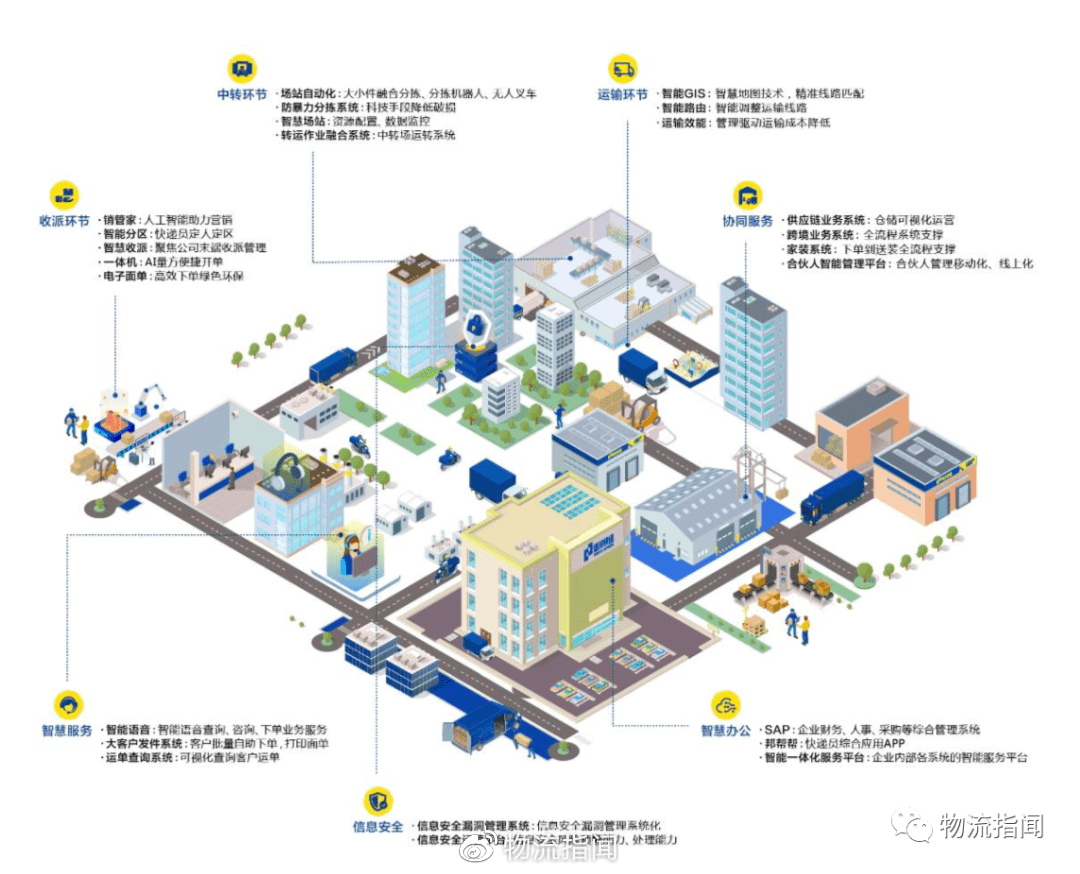

降本增效是企业经营的主题,对于德邦股份也是如此。此外,于其而言,服务体验也是优势所在。如何保证这一优势的同时,实现降本增效?德邦股份的答案之一是科技。资料显示,近五年,德邦股份的科技投入均超过当年营业收入的1.5%。

投入效果如何?据披露,经过数年的积累与投入,德邦从业务出发,以用户为中心,针对业务流程各环节痛点累计研发出100多项能够切实帮助一线“打粮食”的科技成果,配合业务部门降本增效。

2021 年,德邦又对各环节薄弱点进行针对性投入及优化,满足中高端市场多元化的大件运输需求,提升客户的服务体验:

收派环节,新建重货分部200多个,合并、优化低效门店1000多个,并配套更适合大件收派的工具设备,提升末端效率及服务质量,快递员(不包含重货快递员)全年日均收派效率由52.09件/天提升至61.41件/天;

分拣环节,持续提升中转场内即装即卸占比及自动化占比,中转场分拣产能同比提升22.5%,每小时分拣效率提升7.0%;

运输环节,通过提升自有运力占比、优化网络线路布局等方式,持续缩短全链路时长的同时提高时效稳定性,报告期内,自有营运车辆从13490增加至20602辆,外请运力占比下降11.23%,快递时效兑现率提升3.42个百分点。

效率提升的同时,服务质量也得到了保障。以破损率为例,德邦股份货物破损率在同公斤段产品中处于较低水平。此外,2021年全年,根据菜鸟指数,在行业11家主要快递公司中,服务项指标德邦股份十一个月排名位居行业第一,综合排名从2017年的第六名提升至2021年的第二名。

交付质量稳步提升,在促使德邦股份产品价格保持相对稳定的同时,也让合同客户数实现了稳健增长,2021年四季度,其有效的合同客户数从去年同期的28.3万增加至32.6万。

也正因为上述一系列投入,2021年期末,德邦股份的总资产达到了156.71 亿元,较期初增长28.32%;归属于上市公司股东的净资产61.96亿元,较期初增长34.00%。不过需要注意的是,尽管资产规模在扩大,但德邦股份的资产负债率仍较期初下降了1.67个百分点。

04

短期与长期,信心与潜力

同样如前文所述,投入之后看产出。德邦股份这一系列投入与改革之后,接下来的业绩该如何看?本文认为:短期有挑战,长期有期待。

和所有同行,乃至国内大多数企业一样,德邦股份的业绩短期内仍将受到疫情的影响。但德邦股份以直营制为主的管理体系,也一定程度上增强了其掌控力与抗风险的能力。

长期有期待,原因在于六个方面:其一,对于中国经济长期向好的信心,物流行业作为支撑国民经济发展的基础性、战略性、先导性产业的价值,以及近来中央不断面向物流行业市场释放的利好信号。

其二,取决于市场需求。一方面体现为,生产模式趋向“小单快反”带来的零担运输需求,另一方面随着我国制造业的转型升级,客户对零担运输的需求要求更高。除此之外,家具、家电等品类的线上化,也会带来大件快递需求的增长。

其三,在于政策导向。“高质量发展”是如今经济发展的关键词。在快递行业,过去一段时间各级监管机构也出台了一系列政策,整治了恶性价格战等乱象。这对于希望以服务制胜、主打差异化的德邦无疑是利好信号。而且,早前发布的《中共中央国务院关于加快建设全国统一大市场的意见》也再度提及大力发展第三方物流。

其四,在于行业现状与对标国际。对比美国成熟的零担市场, 我国零担行业有很大的整合空间。全网型快运企业本身就有着竞争优势,加之资本的助推,头部企业与尾部企业间的差距也在逐渐拉大。

当然,不管外部风云如何变化,都需要企业自身的努力。德邦股份已深耕物流领域二十余年,网络、产品、人才、品牌等均有积累,而且如前文所述其也通过一系列投入,进一步谋局未来。

而就接下来的发展战略,德邦股份也十分明确,年报披露:其将聚焦核心业务,持续强化核心业务的竞争力。经营计划包括:优化标准产品,丰富特色产品,客户分群,实现客户管理精细化的产品规划与客户管理;深耕电商渠道,拓展平台收入;以及进行包括网络布局、时效达成、服务提升、成本管控在内的底盘建设。

此外,业内也一直在关注,德邦股份如何发挥资源优势,打好“盟友牌”——比如京东物流。双方资源与业务的互补性,此前已有众多分析。接下来双方如何协同?“盖头“尚未掀开,依然留有期待。

如有侵权,请联系客服删除。